1、一般购买企业前应做“尽职调查”,主要是财务数据。

2、\x0d\x0a\x0d\x0a报表里面,一方面关注具体的项目,比如应收账款、存货、主营业务收入,比较直观;另一方面,可以通过计算得出一些财务指标,比如存货周转率,资产负债率,毛利率等,这就是一些间接得出的信息。

3、公司的供应商应关心公司的财务会计报告中的营运资本,速动比率。营运资本,速动比率,现金流量比率,债权人都是长期债务形成的,对利息保障倍数感兴趣。

4、公司的获利能力 公司利润的高低、利润额的增长速度是其有无活力、管理效能优劣的标志。作为投资者,购买股票时,当然首先是考虑选择利润丰厚的公司进行投资。所以,分析财务报表,先要着重分析公司当期投入资本的收益性。

1、法律分析:第一点:注意资产财务方面的风险。弄请注册资本和资产配置,特别要注意其不良资产方面,是否有负债,有无股权质押等问题第二点:注意财务是否干净。

2、全面检查企业的财务情况,尤其要清查企业的债务情况和盈利水平。核实公司的经营状态,看公司是否合法经营,了解公司有没有违法犯罪活动。

3、法律主观:公司收购需要注意如下的风险:内外信息不对称风险;资金财务风险;管理风险;规模经济风险;企业文化风险;经营风险;税务风险;可能的诉讼风险;盲目自信夸大自我收购能力而产生的风险等。

1、理解金融市场 金融市场是买卖金融资产(如股票、债券、商品、外汇等)的地方。主要的金融市场包括股票市场、债券市场、衍生品市场和外汇市场。股票市场:这是投资者购买公司股份的地方,通常通过证券交易所进行交易。

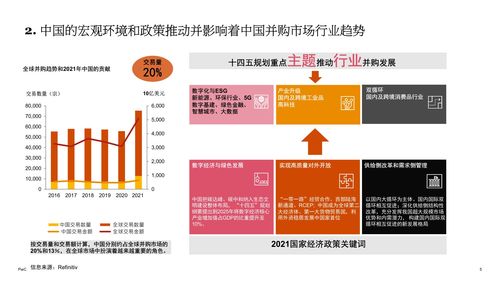

2、并购指的是两家或者更多的独立企业,公司合并组成一家企业,通常由一家占优势的公司吸收一家或者多家公司。一般并购是指兼并和收购。

3、而女人的丈夫觉得价钱不错于是离婚了--这就是上市公司要约收购和退市。风险投资/VentureCapital/VC话说一个大款兜里有很多钱却偏偏喜欢到网上的聊天室约姑娘。

1、行业及公司类型。并购方与对方之间是否属于同一类型的企业,对并购本身以及并购之后公司的经营、管理都有巨大的影响,因此,首先要确定目标公司的行业以及公司类型。\x0d\x0a\x0d\x0a销售额及利润率。

2、并购过程中,并购企业可能存在资产质量较差,历史沉淀的不良资产、大量潜在负债等情况,要充分了解并购项目资产、负债、运营效率情况,运用财务指标科学分析,作出合理评估。此外,还要做好企业重要外部关系分析。

3、并购之前你先要了解些什么?(一)摸清家底 并购之前,最重要的是企业的关键性数据,比如企业的客户数、收入与利润、公司净资产、净资产回报率、年增长率、行业地位以及非常重要的各个方面的财务指标。

4、前期准备 收购方与目标公司或其股东进行洽谈,初步了解情况,进而达成并购意向,签订收购意向书。

5、所以,在打算进行收购公司时,收购人应该首先在工商行政管理局查询目标公司的基本信息,其中应该主要查询公司的注册资本的情况。

1、一个企业的财务出现问题,那么这个企业也会有很大的影响。并购财务风险主要有,资金来源的不确定性,融资渠道的多样性、融资成本的高增长性、汇率的变动性。

2、企业并购存在一定的风险,简单从三个方面给大家介绍一下并购过程存在的风险点:第信息不对称引发的法律风险,指交易双方在并购前隐瞒一些不利因素,待并购完成后给对方或目标公司造成不利后果。

3、企业的财务风险有哪些企业的财务风险按照财务活动环节可以分为流动性风险、信用风险、筹资风险、投资风险。按照可控程度可以分为可控风险和不可控风险。

4、涉税风险。认真分析研究税收政策,把握企业享受各项税收优惠时的各个关键点,并做好增值税和所得税等税负率的分析和测算,避免税费核算的失误。财务结构和经营风险。

5、汇率风险:汇率风险是指投资者投资海外资产时,由于汇率变动所带来的损失。汇率变动会直接影响投资者的收益,因此投资者需要充分考虑汇率变动的风险。

财经知识 并购并购的实质是企业的所有权控制权的转移。即一个企业取得另一个企业的资产、股权经营权或控制权,使一个企业直接或间接对另一个企业发生支配性的影响并购一般包括兼并和收购。

并购:如果企业的业绩尚未能够得到资本市场的认可,或者投资人不愿意接受IPO的种种烦琐手续和信息披露制度的约束,则可以采用并购的方式实现退出。

财务管理中常见的并购形式有三种,分别为吸收合并、创立合并和控股合并。区别为:法人资格不同 吸收合并会保留其法人地位,而另外一家或几家企业合并后丧失了独立的法人资格。

发表评论 取消回复