事件概括:

最近的机构研究和专家解读表明,美国长端国债利率显著上行,或主要受期限溢价上行带动。加息周期以来,美国国债无论是短端还是长端利率都明显上行。加息以来10年期美国名义国债利率的上行全部来自于实际利率的变化,通胀预期在同一时间事实上略有下降。期限溢价的上涨或与美债供需情况、经济预期等有关。长期国债的合理区间或为4.4-5.4%之间。风险提示包括美联储持续鹰派的风险,地缘政治冲突风险超预期,金融状况收紧超预期。

事件解读:

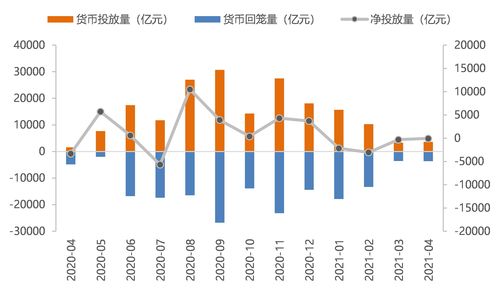

美国长端国债利率的上行主要受期限溢价上行带动,这与美债供需情况、经济预期等有关。在供给侧,美国国债占GDP比重仍高以及持续的财政赤字意味着美债未来可预期的供给仍然较高。在需求侧,美联储的缩表是重要影响因素。在此背景下,长期国债的合理区间或为4.4-5.4%之间。同时,美国经济预期仍然较好,就业市场数据仍偏强,个人可支配收入的轨迹一直都高于2015到2019年的趋势线。然而,风险提示包括美联储持续鹰派的风险,地缘政治冲突风险超预期,金融状况收紧超预期。因此,投资者需要注意风险,制定合理的投资策略。

和讯自选股写手风险提示:以上内容仅作为作者或者嘉宾的观点,不代表和讯的任何立场,不构成与和讯相关的任何投资建议。在作出任何投资决定前,投资者应根据自身情况考虑投资产品相关的风险因素,并于需要时咨询专业投资顾问意见。和讯竭力但不能证实上述内容的真实性、准确性和原创性,对此和讯不做任何保证和承诺。

发表评论 取消回复