1、投资组合理论是目前市场上一个重要的投资策略,它追求投资的多样化,在降低风险的前提下最大限度的提高收益。

2、投资组合理论简介投入组合理论有狭义和广义之分。

3、投资组合理论强调的是要投资在独立的、不相关的领域里面,而不是简简单单地购买一揽子证券来分散投资。购买那些很类似的产品是达不到分散的目的的。所以一定要考虑搭配。比如基金,债券、大盘和小盘、价值和成长等等。

1、系统地阐述了资产组合和选择问题,标志着现代资产组合理论(Modern Portfolio Theory,简称MPT)的开端。

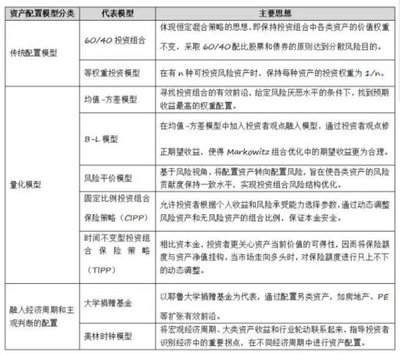

2、大类资产配置理论有MPT、Risk Parity模型和美林时钟。大类资产配置的定义:大类资产配置是一个严谨的投资体系。该体系根据投资人的收益要求、风险承受能力、投资时间框架来建立多资产类别投资组合。

3、经济学家们很早就意识到信贷市场的基本经济职能,但他们并不热衷于分析更多内容。因此,早期对金融市场的观点大多直观,主要是由实践者形成的。

4、MPT)的开端。马科维茨用收益率的期望值来度量收益,用收益率的标准差来度量风险,推导出的结论是,投资者应该通过同时购买多种证券而不是一种证券进行分散化投资。

5、人力资源MPT是指“最大化人才潜力管理计划”,该计划是人力资源管理中的一个重要组成部分。人才是企业发展的关键资源,MPT计划旨在最大限度地发挥员工的潜力,提高他们的工作效率和工作满意度,增强企业的竞争力。

6、金融学基础包括经济学(微观经济学与宏观经济学)、宏观金融(国际金融与货币银行学)、微观金融(投资学与公司金融)三部分,各部分各占比1/3。

投资组合是由投资人或金融机构所持有的股票、债券、金融衍生产品等组成的集合。

问题一:什么是投资组合 投资者把资金按一定比例分别投资于不同种类的有价证券或同一种类有价证券的多个品种上,这种分散的投资方式就是投资组合。通过投资组合可以分散风险,即“不能把鸡蛋放在一个篮子里”,这是证券投资基金成立的意义之一。

在我国CMA管理会计中投资组合(Portfolio)指的是:由投资人或金融机构所持有的股票、债券、衍生金融产品等组成的集合。投资组合的目的在于分散风险。希望我的回答能帮助您解决问题,如您满意,请采纳为最佳答案哟。

投资组合是一组金融资产,如股票,债券,商品,货币和现金等价物,以及它们的基金对应方,包括互惠基金,交易所交易基金和封闭基金,这也是股票入门基础知识的重点。

在此基础上后来发展出“多因素模型”,以图对实际有更精确的近似。这一简化形式使得证券组合理论应用于实际市场成为可能。

投资组合理论 资本资产定价模型 套利定价模型 有效市场理论 行为金融理论 1963年,马柯威茨的学生威廉·夏普提出了一种简化的计算方法,这一方法通过建立单因素模型来实现。

【答案】:为了简化托—马模型,马科威茨的学生威廉F.夏普(William F.Sharpe)于1963年提出“单指数模型”(Single-IndexModel)。这一简化形式使现代投资组合理论在证券经营中得到了广泛的运用。

二)现代证券组合理论的发展 现代投资理论主要由投资组合理论、资本资产定价模型、套利定价模型、有效市场理论、行为金融理论等部分组成。

产生发展 现代投资组合理论主要由投资组合理论、资本资产定价模型、APT模型、有效市场理论以及行为金融理论等部分组成。

现代资产组合理论(Modern Portfolio Theory,简称MPT),也有人将其称为现代证券投资组合理论、证券组合理论或投资分散理论。现代资产组合理论由美国纽约市立大学巴鲁克学院的经济学教授马柯维茨提出的。

【答案】:为了简化托—马模型,马科威茨的学生威廉F.夏普(William F.Sharpe)于1963年提出“单指数模型”(Single-IndexModel)。这一简化形式使现代投资组合理论在证券经营中得到了广泛的运用。

现代投资组合理论的产生,可以追溯到1952年美国经济学家哈利·马科威茨(Harry Markowitz)的一篇题为《资产配置的选择》的文章。在该文中,马科威茨论述了怎样使投资组合在一定风险之下取得最大可能的期望收益率。

【答案】:A 1952年,美国经济学家马柯维茨首次提出投资组合理论(Portfo1io Theory),并进行了系统、深入和卓有成效的研究,他因此获得了诺贝尔经济学奖。投资组合理论被定义为最佳风险管理的定量分析。故选A。

【答案】:B 20世纪60年代以前,商业银行的风险管理主要侧重于资产业务的风险管理,强调保持商业银行资产的流动性。同期现代金融理论初步确立。

现代证券组合理论的发展 在投资者只关注“期望收益率”和“方差”的假设前提下,马柯威茨提供的方法是完全精确的。然而这种方法所面临的最大问题是其计算量太大,特别是在大规模的市场存在着上千种证券的情况下。

产生发展 现代投资组合理论主要由投资组合理论、资本资产定价模型、APT模型、有效市场理论以及行为金融理论等部分组成。

1、但是这一模型也有一定的局限性,它没有进一步说明如何为证券估值和定价,也不能说明投资组合期望回报率与风险的关系,其理论难以付诸实际应用。

2、投资者往往死板运用这个原理,在明显单边市势中希望抓住转势的转折点而不断进行逆市操作,因而造成巨额亏损。

3、狭义的投入组合理论指的是马柯维茨投入组合理论;而广义的投入组合理论除了经典的投入组合理论以及该理论的各种替代投入组合理论外,还包含由资本资产定价模型和证券市场有效理论构成的资本市场理论。

4、马克维茨投资组合理论的基本假设为:投资者是风险规避的,追求期望效用最大化;投资者根据收益率的期望值与方差来选择投资组合;所有投资者处于同一单期投资期。

发表评论 取消回复