1、系统性风险即市场风险,即指由整体政治、经济、社会等环境因素对证券价格所造成的影响。系统性风险包括政策风险、经济周期性波动风险、利率风险、购买力风险、汇率风险等。

2、系统性风险即市场风险,即指由整体政治、经济、社会等环境因素对证券价格所造成的影响。系统性风险包括政策风险、经济周期性波动风险、利率风险、购买力风险、汇率风险等。这种风险不能通过分散投资加以消除,因此又被称为不可分散风险。

3、系统性风险是指由于各种外部或内部不利因素导致国家长期未被发现或关注,在一定时期内发生共振导致金融系统参与者不可控的恐慌性外逃(抛售),导致整个市场投资风险增加。系统性风险影响市场的所有参与者,不能通过分散投资来消除。

4、系统性风险是指国家因多种外部或内部的不利因素经过长时间积累没有被发现或重视,在某段时间共振导致无法控制使金融系统参与者恐慌性出逃(抛售),造成全市场投资风险加大。

5、系统性风险是指金融机构从事金融活动或交易所在的整个系统(机构系统或市场系统)因外部因素的冲击或内部因素的牵连而发生剧烈波动、危机或瘫痪,使单个金融机构不能幸免,从而遭受经济损失的可能性。

6、系统性风险是指由那些能够影响整个金融市场的风险因素引起的,这些因素包括经济周期、国家宏观经济政策的变动等。这种风险不能通过分散投资相互抵消或者消弱。因此又称为不可分散风险。

1、CMA考试重点:风险与收益风险与收益(1)风险的界定风险指不能从投资中获得预期回报的可能性,风险表示不确定性程度,在财务管理中,风险不是损失或亏损的代名词,而是意味着资产收益的波动幅度。

2、CMA简答题常考点:风险管理的意义企业风险管理被定义为一种文化、能力和实践,与战略和执行相结合,组织基于此在创造、保存和实现价值方面管理风险。

3、CMA必考点:资产定价模型资本资产定价模型:量化风险与收益的关系(线性),R j=Rf+(Rm-Rf)b j证券的贝塔值越大,该证券的预期收益率也越高。

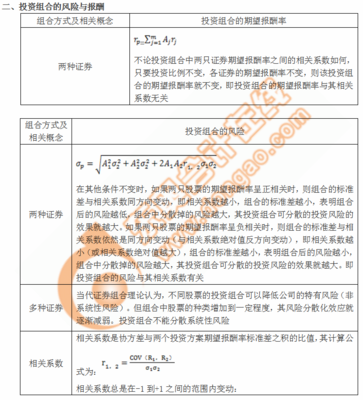

1、加权的基础:各单项资产的收益率、权数:各投资比重。计算组合收益率时,限制组合中资产的个数吗?不限制 资产组合的风险 衡量资产组合的风险常考的指标是?方差、标准差。

2、金融资产证券化商品的特点主要是:可以隔离风险,提高信用,分散风险,对信用评级,违约率低,资产组合公开透明,税负比例比其他固定收益商品税负比例低,可以扩大投资领域。

3、两种风险资产构成的资产组合的风险与收益通常取决于这两种资产之间的相关性。

4、证券资产组合的风险与收益:证券资产组合风险:证券资产组合的风险分散功能;非系统性风险;非系统风险又被称为公司风险或可分散风险,是可以通过证券资产组合而分散掉的风险。

发表评论 取消回复