来源:华尔街见闻

2000美元每盎司的黄金,贵么?

今年,黄金无疑是避险资产中的佼佼者。

国际金价,在巴以冲突的炮火中,直上2000美元每盎司。

国内金价,更是引发年轻一代“血脉觉醒”地争相配置,金条金币消费猛增15.98%。

原本,在跌宕起伏的金价中,美债实际利率是黄金价格最重要决定因素。

然而2022年以来,央行们的大肆购金打破了黄金和实际利率的关系,地缘冲突的担忧也对金价火上浇油。

有了“冲突”与“央行”的加持,黄金是否开启了“避险时代”?

一、黄金的宏大叙事——地缘冲突

所谓“大炮一响,黄金万两”。2022年以来,由于俄乌冲突、巴以冲突等地缘冲突的冲击,黄金的避险需求上升,导致黄金价格出现明显的地缘风险溢价。

那么地缘冲突的宏大叙事到底能托起多少“金价”呢?

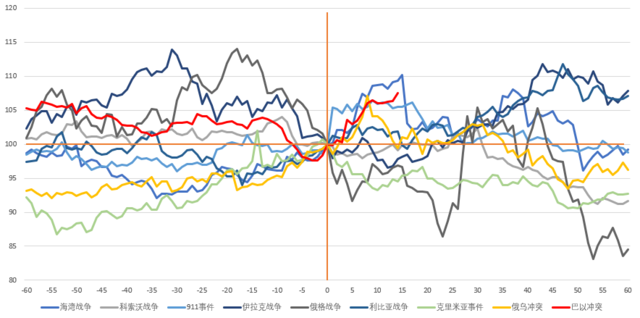

‘光述Lightell’通过归纳20世纪80年代以来黄金在主要地缘冲突后的表现,发现地缘冲突对金价的影响比想象中的要更短。

● 在冲突事件发生当日或次交易日,金价涨跌各半。

● 金价平均在冲突事件的第15个交易日出现阶段最高价。

● 30个交易日内黄金的平均涨幅达到约5.85%。

● 50个交易日后冲突事件对金价的影响开始消退。

注:金价以COMEX黄金连续合约收盘价为准。

以去年俄乌冲突为例,黄金在避险需求推动下反弹,但最终随着美联储开启加息周期,实际利率走出负值,黄金的避险反弹最终逆转。

近日在巴以冲突中,黄金的表现相比历史冲突的平均反应要强,接近海湾战争和911事件。(见下图红色线)。其中有一点不同是,金价在冲突前的二到三季度已经调整了近10%。

总结这些历史事件,我们可以看到,地缘冲突对黄金的避险溢价主要体现在:

1、事件是否冲击到美元体系(如能源供应中断、美国受到冲击);2、事件超预期的程度和持续时间;3.事件是否导致通胀压力持续上升。

虽然当前的地缘冲突导致石油价格有所走高,但以色列和巴勒斯坦两国对于石油市场的影响有限,原油价格可能会在短期内上涨,但恐怕很难出现石油危机。

因而,如果没有更多宏观因素的推动,地缘冲突推升金价上涨属于短期现象。

二、黄金的大买家——央行购金

另外,近年来美国滥用美元的储备货币地位,削弱着美元作为传统储备货币的地位。

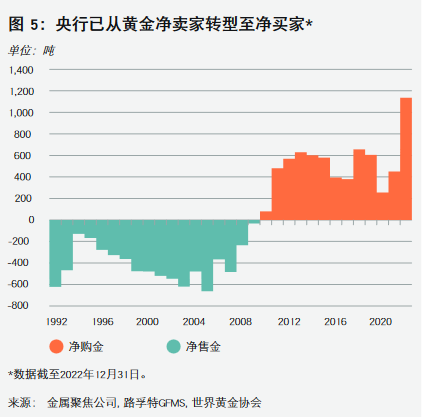

于是2010年起全球央行进入年度黄金净买入时代。尤其是深受美元之苦的新兴市场国家。自全球金融危机之后,各国央行在2010年至 2022 年间购金达 6,815 吨。

而俄乌冲突后,美欧等国对俄罗斯的制裁,冲击了以避险货币为储备资产的避险属性。各国外汇储备多元化需求再度激增,从而进一步增加黄金储备。

根据世界黄金协会的数据,2022年央行购金大幅上升,全年达到1082吨,同比增加631吨,显著超过2022年全球黄金需求的增量(42吨)。

央行黄金需求在全球黄金需求中的占比也从2010-2021年的10%大幅上升至23%,官方黄金储备超过 35,000 吨,几乎占黄金地上库存的五分之一。

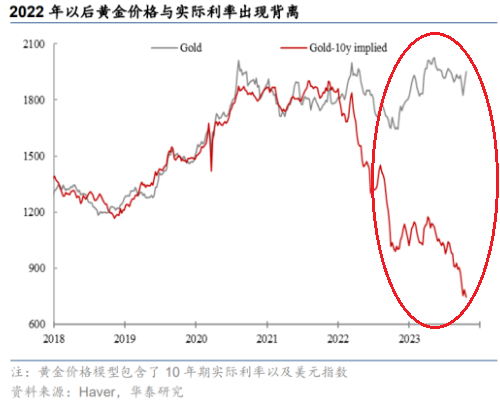

从金价的定价因素来看,主要受到通胀预期、实际利率、避险需求、美元指数的影响。

华泰证券研究显示,1970年到2000年,通胀预期和避险需求是黄金价格的主要决定因素。但2000年后,随着黄金的金融属性增强,实际利率成为黄金价格的最重要决定因素。

黄金可以被视为类似国债的长期无风险资产。但与国债不同的是,黄金是零息资产(没有利息),因此持有黄金的机会成本就是实际利率。所以通常实际利率上涨,黄金价格下跌,两者存在明显的负相关。

而去年开始的央行大幅增持黄金,却成为金价脱离美债实际利率非常重要的一个原因。

根据世界黄金协会最新数据,2023年全球央行购金需求依然强劲。上半年购金达387吨,创同期历史新高,按此节奏,全年购金需求或超过750吨。虽不及去年水平,但也远高于前十年央行净买入的均值。

如果说地缘冲突对金价的推升偏短期,那央行购金需求或结构性高于疫情前,为中期的金价提供部分支撑。

三、黄金“避险时代”开启?

不过,在去年和今年二季度,美债实际利率快速抬升的阶段,即便是有地缘冲突和央行的加持,黄金价格也依然承受了明显的下行压力,最大跌幅分别达到20%和10%。

因此,如果我们想要将黄金作为资产配置的一部分,我们最终需要关注的,还是推动金价的宏观周期因素,如实际利率、经济增长、通胀、货币政策以及美元。

本质作为零息资产的黄金,其最大的对手仍是美债实际利率,就算短期相关性短期减弱,从长期来看,还是无法“分道扬镳”。

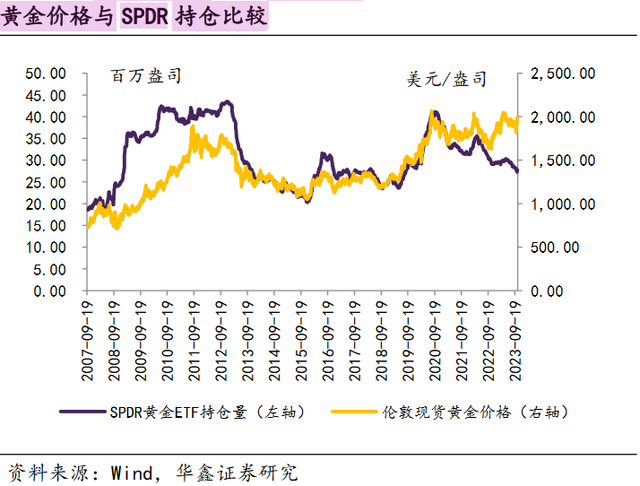

当前,随着实际利率居高不下甚至可能继续攀升,黄金作为零息资产,仍将持续承压。全球最大的黄金金融资产多头,SPDR的黄金持仓已降至 860吨,为四年来新低。

当然,如此高的实际利率恐怕也难以维系过久,如果美国2024年开始降息,这对黄金价格是否进一步形成趋势性的支持?

关键在于黄金因避险需求带来的溢价是否会逐渐消失。

也就是说,未来我们将进入一个更为“避险时代”还是重新转向“风险时代”?

这个问题甚至在政策机构和金融机构内部都是争议不断。

一方面,疫情之后全球经济最大的风险,通胀正在得到控制。而另一方面,市场对衰退程度和快速紧缩可能导致的风险仍心存疑虑。

不过从目前的情况来看,从年初就喊美国要衰退,到现在增长还在加速。三季度美国实际GDP环比年率为4.9%,大幅上升且好于预期。美国的商品消费支出维持强势的状况令人吃惊,新屋销售也超预期上行。

这显示作为火车头的美国经济,增长动能依然非常强劲。即便市场始终预期未来的需求边际增速将放缓,在就业市场和消费的支持下,放缓的程度仍然远远好于预期。

中国加码稳定、欧洲暂停加息,日本有序退出。与此同时,中国在宽松政策加码下,逐步进入去库尾声,经济大概率筑底。欧洲央行已按下加息暂停键,或进入更为温和的衰退,通胀的缓解也正带动经济活动小幅回升。日本经济实现三个季度环比增长,YCC政策也在进一步有序退出。

从前五大经济体的增长前景来看,未来要进入一个更为避险的新时代,证据似乎并不充分。

当然,没有人知道中东的冲突是否会升级,是否会有新的地缘冲突事件,或者新的硅谷银行事件爆发。

撇开这些突发因素,当前黄金已然不便宜,有券商研报计算,其相对长期定价模型价格,已高估了约33%。

2000美元每盎司,到底是黄金的高点还是黄金的新起点?是避险时代还是风险时代?

恐怕一千个人眼中,有一千个哈姆雷特。

END

光述Lightell

记录‘大财富管理时代’的好公司和好故事,洞察行业变迁与未来趋势。

联系我们:Lightell@126.com

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

最新评论